TRIBUNA LIBRE / OPINIÓN

El Impuesto sobre el Patrimonio: historia de un engaño

La ministra de Hacienda, María Jesús Montero. Foto: RICARDO RUBIO/EP

La ministra de Hacienda, María Jesús Montero. Foto: RICARDO RUBIO/EP

16/12/2019 -

El Impuesto sobre el Patrimonio nace en 1977 con la Ley 50/77 con carácter "excepcional y transitorio" y posteriormente, en 1991, el impuesto se configura de forma definitiva. Y así hasta 2008 en el que, efectos 1 de enero, la Ley 4/2008 viene a suprimir este gravamen, y ello por los motivos de política económica y fiscal que se explicaron en la exposición de motivos de dicha ley, asegurando "su eliminación efectiva e inmediata".

Pasaron los años y... llegó la crisis económica. Y ante las serias dificultades económicas por las que atravesaba nuestro país, esgrimiendo la urgencia de obtener una "recaudación adicional", el entonces presidente del Gobierno, José Luis Rodríguez Zapatero, al amparo del artículo 149.1.14ª de la Constitución, dictó el "Real Decreto-Ley 13/2011, de 16 de Septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal", cuya justificación se establecía en su exposición de motivos , entre otros, con los siguientes argumentos:

"La necesidad de asegurar la estabilidad de nuestra economía y favorecer la recuperación y el empleo aconseja la adopción de nuevas medidas tributarias que refuercen los ingresos públicos".

"En cualquier caso, el restablecimiento del impuesto tiene carácter temporal ya que se contempla exclusivamente en 2011 y 2012, debiéndose presentar las consiguientes declaraciones, respectivamente, en 2012 y 2013, años en los cuales se ha de continuar con el desarrollo de las políticas públicas y con el esfuerzo para reducir el déficit en todos los niveles de la Administración".

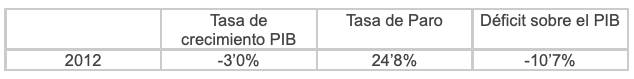

Urgencia que se explicaba, e incluso podía entenderse, a la vista de los indicadores económicos de aquel momento:

Pero el afán recaudatorio no tiene límites, y lo que temporalmente se había justificado para dos años ha venido prorrogándose en el tiempo, hasta hoy, con justificaciones tan diversas y distintas como el "reforzamiento de los ingresos públicos", la "reducción del déficit" o, ya desde el 2015, con la justificación de la "consolidación de las finanzas públicas".

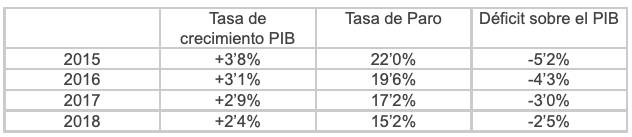

Justificaciones que, como vamos a ver, distan mucho de lo que se desprende de la evolución de nuestros principales indicadores económicos, y que sin duda ha dejado muy atrás y más que superados los motivos de urgencia que inspiraron el Real Decreto-Ley 13/2011:

Ya en 2017, no sólo se consolida el crecimiento por encima del 3% del PIB, sino que, además, se logra alcanzar el objetivo de déficit comprometido para ese año (-3’1%).

Pero, más allá de la crítica a esta suerte de regulación, hay que preguntarse además si es conforme a derecho, esto es, si se ha respetado o no el ordenamiento jurídico. Y en este punto hay que traer a colación la reciente admisión a trámite (16 de abril de 2019) por el Tribunal Constitucional (TC), de una cuestión de inconstitucionalidad planteada por la Audiencia Nacional en la que se analizan, entre otras cuestiones, los límites materiales de los decretos-leyes y más concretamente, los del Real Decreto-Ley 2/2016 que modificó la obligación tributaria de los pagos fraccionados a cuenta del Impuesto sobre Sociedades.

Sustentando su fundamento en la jurisprudencia del TC, la Audiencia Nacional incide en la legitimidad del Decreto-Ley para regular aspectos relativos a las obligaciones tributarias, pero no para configurar o alterar los hechos determinantes de una obligación tributaria. Por ello, y con mayor motivo, es más que cuestionable la utilización de esta figura legal para el establecimiento de una obligación tributaria que había sido abolida.

El Decreto-Ley fue el instrumento utilizado en 2011 para establecer una alteración esencial del deber de contribuir, restableciendo un impuesto suprimido, aun cuando ello lo fuera con carácter temporal. Las sucesivas normas no han hecho sino prorrogar la vigencia de lo dispuesto por el citado Decreto-Ley. Es más, en 2017 y 2019 tal prórroga de vigencia se hizo a través de sendos Decreto-Ley y, previsiblemente, para 2020, se utilizará también esta figura para su prórroga.

En conclusión, el restablecimiento de un gravamen que ya había sido suprimido por una ley no es sino la creación de un nuevo gravamen. La urgencia establecida por el Real Decreto-ley 13/2011 para generar una "recaudación adicional" durante dos años, que permitiera paliar en parte los efectos de la crisis, no justifica que en los posteriores años, hasta hoy, se hayan aprobado prórrogas con motivos diversos y en un contexto económico totalmente distinto. La prórroga de la prórroga es un engaño por el que se ha venido a intentar consolidar un gravamen que fue suprimido y, por ende, un nuevo gravamen. Y en cualquier caso la legalidad del procedimiento utilizado para la creación de esta nueva obligación tributaria es más que dudosa por haber utilizado en su inicio, y en algunas de sus prórrogas, una figura legal (Decreto-ley) que no puede usarse para cambiar, y menos crear, el hecho determinante de una obligación tributaria.

Jaime Bacete Segura es asesor fiscal, socio-director de CELINK Legal y Tributario. Miembro de la Asociación Española de Asesores Fiscales